Итоги 2020 года на рынке складской недвижимости Петербурга

3 февраля 2021 • Контакты • Фотоматериалы

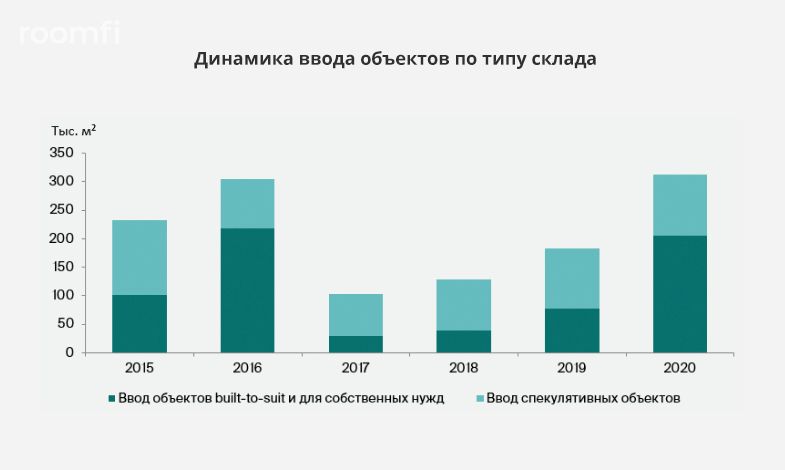

По итогам 2020 г. на рынке Петербурга было введено в эксплуатацию 312,6 тыс. м² складских комплексов классов А и В, что на 70% выше аналогичного показателя в 2019 г.

Суммарная арендопригодная площадь качественных складских комплексов преодолела отметку в 4,0 млн м², при этом на долю спекулятивного рынка пришлось 62% складских площадей.Общий объём сделок на рынке складской недвижимости по итогам 2020 г. сопоставим с рекордными показателями спроса за 2019 г. – 420,6 тыс. м² и 437,2 тыс. м² соответственно.

По итогам 2020 г. средневзвешенная ставка на сухой склад увеличилась на 4% и составила 524 руб./м²/мес. (с учетом НДС и операционных расходов).

Ключевые события

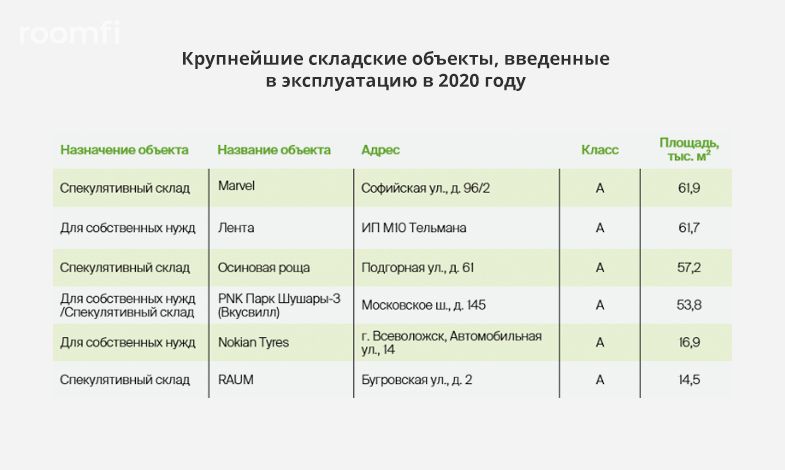

1. Компания «Лента» открыла новый распределительный центр на территории ИП «Ориентир М-10» площадью более 61 тыс. м² – это крупнейший склад для собственных нужд, введенный в Санкт-Петербурге.

2. Московский ритейлер «Утконос» вышел на рынок Петербурга, открыв фулфилмент-центр на Кубинской улице.

3. Ритейлер электроники и бытовой техники «Ситилинк» через торги приобрел бывшее здание «Юлмарт» на Пулковском шоссе общей площадью 22,5 тыс. м².

4. Производственно-логистический комплекс «RAUM Бугры» получил статус индустриального парка.

5. Компания PLT (Professional Logistics Technologies) Российского фонда прямых инвестиций (РФПИ), совместно с арабской Mubadala Investment приобрели логопарк «Троицкий» класса А общей площадью 100 тыс. м².

Предложение

На фоне стабильно высокого спроса на качественные складские объекты сохраняется устойчивая положительная динамика нового строительства складской недвижимости. По итогам 2020 г. на рынке Петербурга было введено в эксплуатацию 312,6 тыс. м² складских комплексов классов А и В, что на 70% выше аналогичного показателя в 2019 г. Годовые показатели ввода превышают прогнозные значения середины 2020 г. в 2 раза, что подтверждает высокую активность складских девелоперов, которые продолжают наращивать объёмы складских комплексов и видят необходимость в выводе на рынок новых качественных площадей.

Спекулятивное предложение пополнилось 7 складскими комплексами суммарной арендопригодной площадью 167,8 тыс. м², это на 63% выше показателя 2019 г. Среди них «Марвел-Логистика» общей площадью 61,8 тыс. м², построенный на территории «PNK Парк Софийская КАД»; «Осиновая Роща» – 57,1 тыс. м²; производственно-складской корпус на территории индустриального парка RAUM – 14,5 тыс. м² и др.

Таким образом, суммарная арендопригодная площадь качественных складских комплексов преодолела отметку в 4,0 млн м², при этом на долю спекулятивного рынка пришлось 62% складских площадей. В 2020 г. девелоперы предпочли строительство объектов по наиболее экономически безопасному методу – под конкретного заказчика либо имея подписанное соглашение с якорным арендатором. На формат строительства built-to-suit пришлось 64% введенных объектов, или 201,5 тыс. м², это максимальный показатель подобного формата за всю историю исследования рынка. За 2020 г. крупнейшим комплексом, построенным по такой схеме и предназначенным для собственных нужд, является распределительный центр «Лента» площадью более 61 тыс. м².

Вместе с тем дефицит качественного складского предложения на рынке стимулировал девелоперов к реализации объектов спекулятивного предложения, некоторые выводили проекты даже без имеющегося якорного арендатора. Таким образом, по итогам 2020 г. количество свободного предложения увеличилось на 41% в сравнении с итогом 2019 г. и достигло 113,2 тыс. м² складских площадей. Наибольшая доля предложения в размере 70% – это складские площади класса А.

По сравнению с показателем 2019 г. суммарная доля вакантных площадей увеличилась незначительно – на 0,6 п. п., преимущественно за счёт пополнения рынка новыми объектами в классе А, в связи с чем доля свободных помещений в данном классе составила 3,5%, увеличившись на 1,0 п. п. В классе В доля вакантного предложения уменьшилась на 0,1 п. п., составив по итогам 2020 г. 2,9%.

За 2020 г. объём чистого поглощения достиг рекордного значения – 306,7 тыс. м², превысив максимальный результат 2014 г. (292,2 тыс. м²) на 5%.

Спрос

Общий объём сделок на рынке складской недвижимости по итогам 2020 г. сопоставим с рекордными показателями спроса за 2019 г. – 420,6 тыс. м² и 437,2 тыс. м² соответственно.

На 46% увеличилось количество сделок по аренде и продаже готовых объектов, при этом количество сделок формата built-to-suit сократились почти вдвое (109,9 тыс. м²). Крупнейшей сделкой, реализованной по этой схеме, стала аренда площадей логистическим оператором «Эксклюзив» в индустриальном парке «РУСИЧ-Шушары» – 37 тыс. м².

Наибольший объём сделок пришелся на южное направление – 80% площадей (включая сделки на юго-востоке и юго-западе), или 338,0 тыс. м². Крупнейшей сделкой стала продажа логопарка «Троицкий».

Как и в предыдущие несколько лет, традиционно в сделках аренды превалируют компании розничной торговли – их доля по итогам 2020 г. составила 48%, незначительно сократившись в объёме на 2% (110,7 тыс. м² в 2020 г. против 112,8 тыс. м² за 2019 г.). Объём сделок логистических компаний удвоился и достиг 25%, однако сделки с участием производственных компаний сократились более чем в 2 раза – их доля составила 14%.

По данным, поступившим в компанию Knight Frank в 2020 г., основной спрос на аренду или покупку существующих складских площадей в Санкт-Петербурге формируют действующие на рынке компании. Результаты опроса показали, что превалирующая доля компаний заинтересованы в расширении своего бизнеса (45%); кроме того, указывались причины смены местоположения и улучшения существующих условий (23% и 18% соответственно).

88% компаний рассматривали для себя сухой и отапливаемый склад, остальные были заинтересованы в холодильных или морозильных комплексах. Наиболее запрашиваемый диапазон площади склада составил 2000-5000 м². При этом подавляющее большинство запросов связано с арендой уже готовых складских площадок (80%), что говорит о дисбалансе между рынком и запросами клиентов.

Важно отметить, что 44% компаний ориентированы на диапазон ставок аренды 451-500 руб. за 1 м²/мес., включая НДС и операционные расходы. При этом значительную долю (33%) составляет диапазон 501-550 руб. за 1 м²/мес., включая НДС и операционные расходы, что говорит о том, что потенциальные клиенты готовы к высоким ставкам при условии выгодной локации и подходящих параметров склада.

Коммерческие условия

Последние несколько лет наблюдается тенденция постепенного увеличения ставок аренды в качественных складских комплексах, в первую очередь это было связано с дефицитом качественного предложения на рынке. По итогам 2020 г. средневзвешенная ставка на сухой склад увеличилась на 4% и составила 524 руб./м²/мес. (с учетом НДС и операционных расходов).

Наибольший вклад в увеличение средневзвешенной запрашиваемой арендной ставки внесли складские комплексы класса А, где отмечается годовое увеличение показателя на 4% – до 565 руб./м²/мес., включая НДС и операционные расходы. Такая динамика была обусловлена появлением качественных площадей в популярных локациях. Диапазон заявленных ставок в классе А составил 500-580 руб./м²/мес., включая НДС и операционные расходы.

Средневзвешенная запрашиваемая ставка на стандартный сухой склад в классе B составила 462 руб./м²/мес. (включая НДС и операционные расходы). Показатель увеличился на 0,7% по сравнению с итогами 2019 г. за счёт пополнения рынка небольшими складскими блоками в черте города со ставками предложения на 15-20% выше среднерыночных для данного класса. Вследствие этого диапазон запрашиваемых ставок в классе В составил 430-550 руб./м²/мес. (включая НДС и операционные расходы).

Если рассматривать пообъектную динамику, то необходимо отметить, что за 2020 г. запрашиваемые ставки в классе А увеличилась на 4%, в классе В не изменились и остались на уровне конца 2019 г.

Прогноз

Совокупный объём складских площадей, находящихся в стадии строительства и планируемых к вводу в эксплуатацию в 2021 г., а также с учетом объектов, ввод которых был перенесен, составит около 300 тыс. м², что соответствует значениям нового строительства за 2020 г. Однако существует вероятность, что для минимизации рисков некоторые девелоперы завершат строительство объектов, имея подписанное соглашение с якорным арендатором. В связи с этим сроки сдачи некоторых комплексов могут быть перенесены. Однако доля проектов, реализуемых и находящихся в высокой стадии готовности, составляет около 70% от запланированного ввода.

При этом для аренды предназначено около половины данных площадей. В связи с возросшим интересом арендаторов и девелоперов на складском рынке показатели спроса в 2021 г. сохранятся на стабильно высоком уровне, однако могут оказаться ниже 2020 г. на 20-25% и составить около 300-340 тыс. м² по итогам года. При этом прогнозируется снижение доли вакантного предложения на 0,5-1,0 п. п. по итогам 2021 г. и незначительное увеличение арендных ставок на качественные складские помещения.

В течение 2021 г. возможны колебания средневзвешенных ставок в зависимости от появления на рынке нового предложения, в том числе этому будет способствовать и ввод новых складских комплексов с вакантными площадями.

Илья Князев, руководитель отдела индустриальной, складской недвижимости и земли Knight Frank St Petersburg: «В 2020 г. развитие рынка складской недвижимости показало невероятные результаты, все участники рынка убедились в устойчивом развитии данного сегмента. Сохранение низкой вакансии, которую мы наблюдаем всю вторую половину года, стимулирует развитие большого количества нового спекулятивного девелопмента. Но основным стоп-фактором оказалось увеличение стоимости строительных материалов, в том время как ставки стабилизировались на уровне 550-560 руб./м²/мес. В связи с этим основной объем строительства на рынке происходит по схеме built-to-suit на аренду или продажу. В 2021 г. мы ожидаем сохранения высокого объема сделок, и лидерами спроса по-прежнему останутся ритейл и e-commerce».

Контакты

Knight Frank St Petersburg,

телефон: +7 812 363-22-22

Roomfi.ru

Roomfi.ru